借金問題は自力で解決するより、専門家の方を頼る方が早くて確実です。

逆に、借金を放置してしまうと返済がどんどん厳しくなり、ますます先の見えない生活に苦しむ可能性があります。

とはいえ、

「どこに借金相談をすれば良いかわからない」

「おすすめの法律事務所がどこか知りたい」

こう感じている方も多いでしょう。

そこで今回は、大阪府岸和田市周辺にあるオススメ法律事務所をまとめました。

- 無料相談ができるか

- 土日祝・夜間相談ができるか

- 分割払い・後払いができるか

こういった情報もまとめているので、必ず役立つはずです。

大阪府岸和田市にあるおすすめ法律事務所

まずは、大阪府岸和田市にある法律事務所からオススメをまとめてみました。

※下記情報は全て2020/11/14時点で確認していますが、変更になっている可能性もあるので詳細は事務所へお問い合わせください。

ベリーベスト法律事務所 岸和田オフィス

レビュー:★4.0(2)

<住所>

〒596-0054 大阪府岸和田市宮本町27−1 泉州ビル3階

<電話>

0120-666-694

<業務内容>

離婚・男女問題・残業代請求・遺産相続・刑事弁護・少年事件・債務整理・過払い金請求・交通事故・不当解雇・退職勧奨・労働災害・B型肝炎訴訟・アスベスト被害賠償金請求・労働条件・ハラスメント・削除請求・債権回収・民事信託・在日外国人向け弁護サービス

司法書士 行政書士みなみ大阪法務事務所

レビュー:★4.0(1)

<住所>

〒596-0825 大阪府岸和田市土生町4丁目4−番6号 新川第1ビル 4階

<電話>

072-427-8868

<業務内容>

相続・遺言・成年後見・民事信託・不動産登記・借金問題・裁判手続き・民事事件

池内総合法律事務所

レビュー:★2.0(2)

<住所>

〒596-0076 大阪府岸和田市野田町3丁目3−31

<電話>

072-422-4739

<業務内容>

交通事故(各種被害者損害賠償請求)・家事(遺言・相続・離婚など)・介護問題・債務整理(自己破産・民事再生)・不動産関係(借地・借家)・会社法一般(法律相談)・会社関係争訟(労働紛争関係)・倒産関係(企業破産、民事再生、特別清算、債務整理)・債権回収・債権法

阪南合同法律事務所

レビュー:★4.7(6)

<住所>

〒596-0053 大阪府岸和田市沼町13−21

<電話>

072-438-7734

<業務内容>

男女の問題・終活・相続の問題・交通事故に伴う問題・不動産の問題・借金の整理・倒産処理・刑事事件・労働の問題(労働者側)・医療に関する問題・消費者問題

弁護士法人英明法律事務所岸和田事務所

レビュー:★4.0(2)

<住所>

〒596-0076 大阪府岸和田市野田町1丁目8−28

<電話>

072-430-5711

<業務内容>

債務整理・離婚・交通事故・遺産相続・遺産分割・労働事件・遺言・借地借家(貸主)・借地借家(借主)・貸金・欠陥住宅・先物・金融被害・債権回収・労働事件・契約書作成・チェック・借地借家・債務整理・M&A・建築紛争

本田正宏司法書士事務所

レビュー:★5.0(1)

<住所>

〒596-0047 大阪府岸和田市上野町東19−16

<電話>

072-438-2548

<業務内容>

遺産相続・遺言・成年後見・不動産登記・債務整理手続・訴訟・調停・簡易裁判訴訟代理・商業・法人登記

もっと手軽に使える減額診断シミュレーター

ここまで大阪府岸和田市にある法律事務所をまとめてきました。

GoogleMapでのレビューも悪くない事務所ばかりなので、きっとあなたの力になってくれると思います。

でも、法律事務所へ相談をしに行くのは少し勇気がいりますよね。

『法律事務所とか弁護士ってなんだかハードルが高い』

『本当に無料なのか分からないし…』

と考えてしまうのも当然です。

また、

『法律事務所へ入るのを誰かに見られないか』

という不安を感じている方もいらっしゃるかも知れません。

そこで便利なのが、スマホで使える『減額診断シミュレーター』です。

減額診断シミュレーターでやることは、

①借金総額や借入状況などを詳しく入力する

②電話番号やメールアドレスなどを入力する

③診断結果を伝えてもらう

この3つです。

電話番号やメールアドレスを入力する必要はありますが、直接あなたが法律事務所で相談するよりはグッと手軽です。

これを利用すれば『大体いくらぐらい減額できそうか』が分かります。

もちろん無料診断が出来るので、減額診断シミュレーターを使うことでお金を請求されることはありません。

減額診断シミュレーターはこちら。

↓↓↓↓

司法書士法人みつ葉グループ借金の減額診断

借金相談をした方がバレにくい理由は?

借金返済を続けるのが難しいと感じている方でも、早めに借金相談すれば家族や職場にバレる可能性をグッと下げられます。

理由はいくつかありますが、一番大きいのは”手続きを依頼したらすぐに催促の電話・督促状などを止めてくれるからです。

私達が法律事務所に借金相談をして、借金を減らす手続きを依頼したとします。

すると、債権者(私達にお金を貸している貸金業者など)に対して法律事務所が「受任通知」というものを送ります。

そしてそれ以降は、債権者が私達に連絡することが法律で禁止されるんです。

私の場合も、依頼した翌日に受任通知が送られたので電話がかかってくることは無くなりました。

法律事務所によっては依頼した当日に送ってくれるので、すぐに催促・督促状などが止まります。

そして、借金問題を解決する手続きとして最もメジャーな「任意整理」という手続きなら、債権者と専門家が交渉するだけなので家族にも職場にもまずバレないでしょう。

他の方法だと裁判所を通さないとできない手続きなので家族にもバレやすいですが、交渉だけならバレる可能性はほぼありません。

しかも任意整理を行えば、

- 借金の金利が全カットされる

- 返済期限が3年(5年)まで延ばせる

という可能性が期待出来るので、毎月の返済額も半分以下に下がることがあります。

私は月6万円⇒月26,000円まで減らせたので、家族にバレずに自力で返済する事ができました。

つまり、

- 催促の電話や督促状がすぐに止まる

- 任意整理なら債権者と専門家が交渉するだけ

- 借金が減って自力で返済しやすくなる

こういった理由から家族にバレにくくなります。

⇒大阪府岸和田市にあるおすすめ法律事務所をもう一度見る

⇒もっと手軽に使える減額診断シミュレーターをもう一度見る

借金相談をした時のデメリットは?

ここまで見てきたように、借金相談をすると自分ひとりで何とかしようとするより早く確実に借金問題を解決する事ができます。

しかも借金相談をした方が周囲にバレる可能性も下がります。

では全くデメリットが無いかというと、そういうわけではありません。

借金相談をすること自体にデメリットはありませんが、借金問題を解決してもらった後にはデメリットがあります。

自己破産や任意整理など借金問題を解決するための手続きによってデメリットは異なりますが、主なデメリットは3つあります。

- 信用情報機関に事故情報が登録される

- 官報に掲載される

- ローンがある場合は車や住宅を手元に残せない可能性が高い

このうち、1は誰にでも当てはまるデメリットです。

逆に、2と3のデメリットが当てはまる方はごく少数です。

理由は、2と3は裁判所を通すような大掛かりな手続きを取る場合だけに発生するからです。

では、1つずつ見ていきましょう。

信用情報機関に事故情報が登録される

これは、専門家に依頼して借金問題を解決する場合に必ず発生するデメリットです。

カンタンに言えば「ブラックリストに載る」という事ですね。

・これまでどんなクレジットカード・ローンを契約してきたか

・これまで滞納したことがあるか

・借金を返済出来なかったなど事故情報はあるか

などを元に、どれぐらい支払い能力があるか判断するための信用情報が登録されています。

そして弁護士や司法書士に借金問題を解決してもらった場合は「事故情報」として扱われ、信用情報機関に登録されます。

ようは「この人は自力で借金が返済出来ませんでした」っていう情報が載るという事です。

そして銀行や消費者金融業者は信用情報機関から情報開示をしてもらうことが出来るので、信用情報機関に事故情報が登録されてしまうと審査に通らなくなるという事です。

とはいえ今後一生審査に通らないわけではなく、事故情報は3年~5年程度で消去されると言われています。

3年~5年程度経てばまた審査に通るようになっていきますし、信用情報機関に登録されていても家族カード・デビットカードなんかは使えるのでそこまで大きなデメリットではないと思います。

官報に掲載される

このデメリットは、個人再生・自己破産といった裁判所を通す手続きの場合にだけ発生します。

・法律や政令の制定などに関する情報

・内閣の人事異動

・国家試験に関する報告

・破産に関する情報

などが掲載されています。

官報はインターネット上でも公開されているので、誰でも気軽に見ることが出来ます。

官報には、個人再生や自己破産をした方の氏名と住所が掲載されます。

ですが、官報に掲載されたからといって家族・職場の方にはまずバレないでしょう。

というのも官報は毎日発行されていますし、無料で遡れるのはたった30日間です。

官報情報検索サービスというのもありますが会員制有料サービスなので、氏名で検索をかけようとすると有料会員になる必要があります。

ちなみに、氏名も検索するためには月額2,200円もかかるようです。

なので毎日欠かさず官報を隅々まで読んでいるという方が身近にいない限り、官報がきっかけでバレる可能性は非常に低いと言えます。

ローンがある場合は車や住宅を手元に残せない可能性が高い

このデメリットも、個人再生・自己破産といった裁判所を通す手続きの場合にだけ発生します。

例えば、まだ返済中のローンがある車を持っているとします。

でも個人再生・自己破産といった手続きをしてそのローンを払わなくて良くなった場合、ローンを回収できなくなった業者には多大な損失が発生します。

そのため、車を引き揚げられてしまい手元に残せない可能性がグッと高くなります。

一部例外もありますが、これは住宅でも同様です。

車や住宅を手放さないといけないのは非常に大きなデメリットですが、そもそも個人再生や自己破産といった手続きをするケース自体がごく少数です。

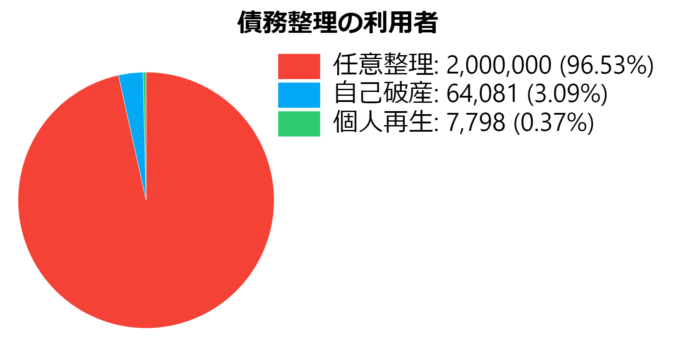

平成27年度の裁判所司法統計によると個人再生をした人は年間7,798人、自己破産でも年間64,081人ですが、任意整理は推定200万人以上と言われています。

グラフで見ると、どれだけ任意整理を利用している方が多いかよく分かります。

あくまでも推定ですが、96.5%の方は任意整理を利用しているということになります。

任意整理なら『車・住宅のローンだけは継続して払う』という選択が出来るので、ローンさえ従来どおり返済できれば車・住宅を取り上げられる事はありません。

「借金の利息が無くなったり返済期限が延びればなんとか返済出来る」という方は任意整理を勧められるケースが多いはずなので、このデメリットは無視して問題ありません。

ここまで3つのデメリットを見てきました。

ただ、96.5%の方は「信用情報機関に登録される」というデメリットだけです。

なのでデメリットよりも、素早く確実に借金問題を解決する事ができるというメリットの方が遥かに大きいと思います。

こういうデメリットがあるという事は頭に入れた上で、借金相談を前向きに考えてみてください。

⇒大阪府岸和田市にあるおすすめ法律事務所をもう一度見る

⇒もっと手軽に使える減額診断シミュレーターをもう一度見る

任意整理でどれぐらい借金が減る?

先程は『96.5%の方は任意整理を利用している』と書きましたが、この手続きによってどれぐらい借金が減るのかは気になりますよね。

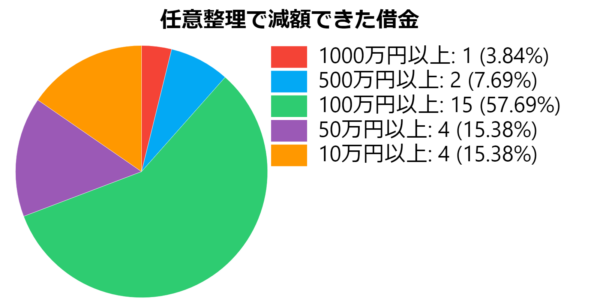

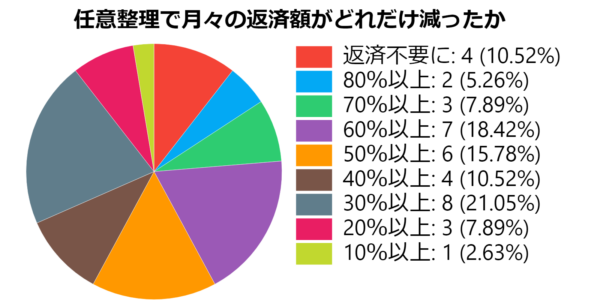

2020/7/14~2020/07/28にかけて、実際に任意整理を利用した方39名にアンケートを取ってみました。

すると以下のような事が分かりました。

○借金残額は平均で175万減った

○月々の返済額は平均で54%減った

平均して借金が175万円も減るというのは、さすがに予想外でした。

また月々の返済額も平均54%減っているので、半分以下になっているという事です。

アンケート結果をグラフにするとこのようになります。

中には、借金残額は変わらず月々の返済額だけ減った方も2名いらっしゃいました。

ですが50%以上の方が100万円以上の減額に成功しています。

また2500万円あった借金が500万円になったという方もいました。

この方は過払い金も発生していたんだと思いますが、任意整理を依頼すれば過払い金請求もついでに行えます。

月々の返済額についても、50%以上減っている方が22名/38名でした。

借入状況によっては10%程度しか変わらなかった方もいますが、この方は借金残額が100万円も減っていました。

ここからは借金相談に関するよくある質問をまとめていきます。

借金相談でよくある質問

最後に、借金相談に関して私が疑問に感じたことをまとめています。

これから借金相談をしようと考えている方は、良ければ参考にしてください。

債務整理には自己破産・個人再生・特定調停・任意整理の4種類があり、

・借金が0になる

・借金が最大10分の1になる

・利息全カットで返済期限を伸ばす

こういった可能性があります。

つまり、ギャンブルで作ったお金でも問題なく減らすことが出来ます。

①相談料

②着手金

③成功報酬(減額報酬)

ただし、①については何度でも無料という法律事務所も多いですし、③を設定していない所もあります。

そして、①と②ついては依頼時に払います。

ただ分割払い・後払いが可能な所もあるので、無料相談時に確認してみてください。

そして③については、債務整理の手続きが終わった後に支払います。

減額できた金額×○○%というケースが多く、相場は20%前後のようです。

ただ目安としては、弁護士・司法書士といった専門家に依頼してから実際に入金されるまで3ヶ月~7ヶ月程度となっています。

具体的には債権者に取引履歴の開示請求を行い、それを元に過払い金の正確な金額を計算して、それを請求・交渉し、和解すればあとは入金を待つという流れです。

ただ債権者が交渉に応じない場合は訴訟にまで発展するケースもあります。

この場合はかなりばらつきがありますが、入金されるまで半年~2年間程度かかる事もあります。

専門家と債権者が交渉する任意整理ならそのまま手元に残すことも可能ですが、代わりにそのローンは今まで通りに支払う必要があります。

ですが裁判所を通して行う自己破産の場合は、車や住宅を手放す必要があります。